【基礎】知っておきたい!資産形成の考え方

資産形成とは?

この記事では運用に関するお話をしていきます。

まず、知っているようでいざ説明するとなると難しい「資産形成」という言葉についてお伝えしたいと思います。

特に、「資産形成セミナー」とか、「資産運用しましょう」って言葉を聞きませんか?

とても似ている言葉のように見えますが、どう違うのでしょうか。

「資産形成」と「資産運用」の違い

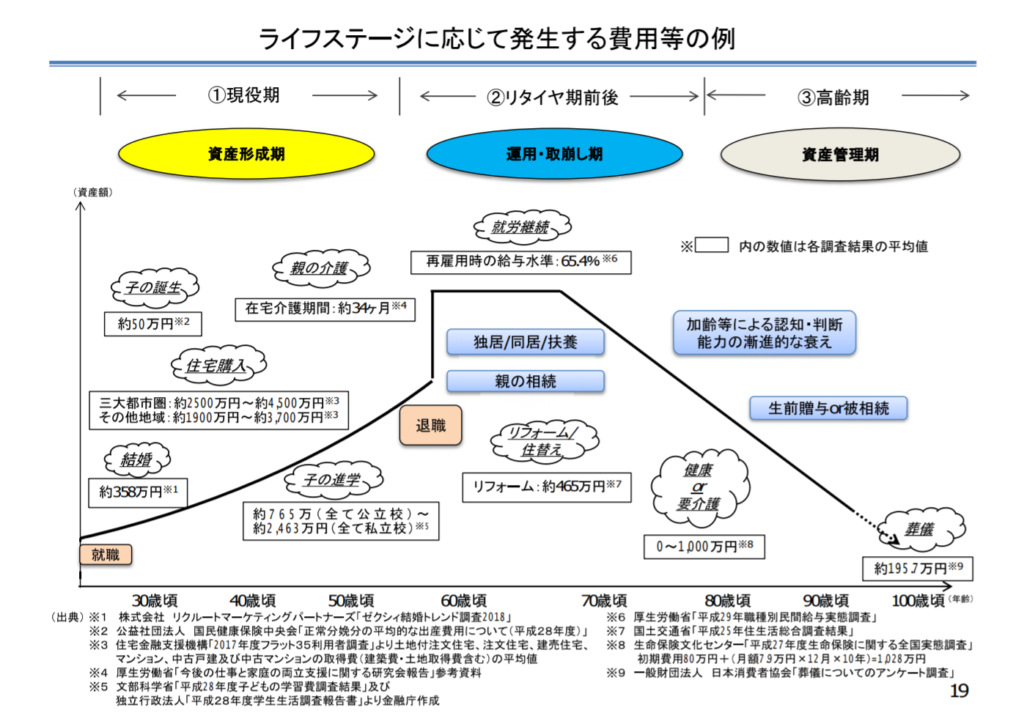

こちらの図を見てください。これは金融庁が出している資料です。

現役で働いている期間については「資産形成期」。その後、定年退職などを迎えて退職するリタイヤ期については「運用期」、7,80歳以降の高齢期には「資産管理期」とあります。

この資料では、現役時代に勤労収入がある期間には資産を作り、退職して勤労収入が得られなくなる、もしくは得られたとしても現役の時よりは少なくなるリタイヤ期には、現役時代に作ってきた資産を運用しつつ老後の生活費として取り崩していく、そして高齢になってからは自分の資産を贈与や相続することを念頭において、資産を管理する必要があることを示しています。

マネーroomでも同様にこのように定義します。

資産形成期

定年退職を迎えるまでの現役時代に、勤労収入を通して資産を作る時期

資産運用期

退職後や再雇用期間に、現役時代に作った資産を運用する時期

「投資」と「投機」とは?

次に、こちらもよく聞く「投資」という言葉について見ておきましょう。投資と併せて知っておきたい言葉が「投機」です。

人によっては、「投資=怖い・危ないもの」というイメージがある人もいるのではないでしょうか。もしかしたらそれは「投機」のイメージかもしれません。

投資

一般的には、中長期的な視点でリスクを抑えながら、利益を見込んでお金を出し、資産を成長させることを意味しています。

辞書での意味では、「利益を得る目的で事業・不動産・証券などに資金を投下すること。転じてその将来を見込んで金銭や力をつぎ込むこと」とあります。

投機

一方で投機は、一般的に、大きな利益を得ることを目的として機会を図りながら短期的に資産を増やすことを言います。

辞書での意味では、「将来の価格の変動を予想して、現在の価格との差額を利得する目的で行われる商品や有価証券などの売買」とあります。

資産形成の方法には貯蓄と投資の2つの方法

では、資産形成や投資という言葉の意味がわかったところで、資産形成の方法について確認していきましょう。

資産形成には、大まかに貯蓄と投資の2種類があります。

貯蓄はお金を蓄えることで、銀行預金がこれに当てはまるでしょう。貯蓄は預けたお金よりも下回ることはありませんが(ATMでの引き出し手数料などを除けば)、大きく増えることもありません。

一方、投資では株式や投資信託の購入がこちらに当てはまるでしょう。投資は、当然投入した金額よりもお金が下回ることがありますが、逆に大きく増える可能性もあります。

このお金の関係をリスクとリターンという言葉で言い表すことができます。

リスクとリターンの関係とは

リターン

結果のことを指します。投資によって得られる成果のことで、プラスの場合もあればマイナスの場合もあります。リターンは「利回り」という言葉でも言い換えられます。

例えば、年利率3%の債券を100万円分購入し、4年後に104万円で売却したとします。

・利子:3万円×4年=12万円

・譲渡益:4万円

・合計:16万円

4年で16万円なので1年あたり4万円。つまり利回り4%となります。

*ここでは税金については割愛しています。

リスク

一般的には「危険なこと」というような意味で使われますが、金融の場合ではリターンの不確実性の度合いを意味し、「値動きの振れ幅」のことを指します。

リスクとリターンは表裏一体の関係にあります。大きなリターンが見込めそうな投資であるほど、値動きの振れ幅も大きくなり、不確実性が高くなります。つまり、大きな利益につながる可能性もあれば、大きな損失をうむ可能性もあることになります。

リスクとリターンの関係を株式と債券で見てみる

国内株式と国内債券を比べるなら、一般的に株式の方がハイリスク・ハイリターンで、債券の方がローリスク・ローリターンになります。その理由はこうです。

株式投資は「会社に対しての投資」ですので、お金が返ってくる保証はありません。一般的に投資先企業の業績がよくなれば株価は上がりますが、逆に低迷すると株価が下がってしまいます。このように企業の業績によって株価は変動することになり値動きが大きくなります。

一方で債券投資は「国や会社に対してお金を貸す」ことです。債券には満期というものがあり、貸していた先が潰れたりしない限りは、満期が来ると投資していたお金が全額返還されることになりますので、値動きは安定しています。また、保有している間は半年に1回、または1年に1回などの頻度で利息を受け取ることができます。

投資には元本割れをしてしまうリスクがありますが、このリスクをある程度コントロールすることができます。

詳しくはまた別の記事でご紹介しています。→https://money-room.jp/archives/537

まとめ:資産形成を始めるための大原則

それでは最後に、資産形成を始めるための大原則をお伝えします。

今の生活が苦しくなるほど節約をして投資にお金を回すのは本末転倒だと思いますが、無理せずちょっとした工夫で資産形成を始めることはできるかと思います。

・支出を収入内におさめる

もし、収入よりも支出が多いのであれば、いつか貯金を食いつぶして生活がショートしてしまいます。それに、貯蓄にしろ、投資にしろ、支出が収入内に収まっていないならば、貯蓄や投資にまわせる資金がなくなってしまいますよね。

・支出を減らす

支出が収入内に収まっていたとしても、もし支出に無駄があるのであれば、それを見直すことで貯蓄や投資にまわせるお金を増やすことができます。特に、住居費・スマホやWifiなどの通信費・保険料などの固定費を見直すと大きく改善できる可能性が高いです。

・利回りを高める

投資や運用では、お金に働いてもらうことになりますが、利回りを高めることでその働きぶりを効率的に高めることができます。

この利回りの違いによる、働きぶりの違いなど、詳しくはこちらの記事でご確認ください。(→近日公開)

・収入を増やす

最後は、収入を増やすことです。

今の会社で昇給を目指したり、転職して収入をあげる、副業を始めて別の収入源を確保する、もし配偶者の方が専業主婦や主夫なら仕事をすることで世帯年収を増やす、などが考えられます。なかなかすぐに収入をあげることは難しいかもしれませんが、長い目で見るとインパクトが大きいのが収入をあげるではないでしょうか。

楽しみながら資産形成をやっていけたらいいですね。

(マネーroom編集部)

専属FPがお金の悩みを解決「家計見直し隊」

専属FPにオンライン相談・メール相談ができるサービス。

低価格の見直しで家計を大幅改善しませんか?有名優秀なFPがあなたの専属としてすぐに実行できるアドバイスをいたします。